Faut-il vraiment diversifier ses investissements ?

Vous ne rêvez pas, je vais dans cet article remettre en cause le pilier numéro 1 de l’investissement et tenter de répondre de façon objective à la question de savoir s’il faut vraiment diversifier ses investissements ou s’il s’agit-il d’une croyance sans fondement que tout le monde répète à tort sans vraiment en comprendre le fondement.

Diversifier ses investissements est une évidence tellement forte chez tellement d’investisseurs pro et de particuliers qu’il devient même difficile d’émettre un bémol sur le sujet sans se heurter aux commentaires acerbes des uns et des autres, sous prétexte que diversifier ses investissements est forcément une bonne idée, quelque soit le contexte et le profil d’investisseur.

Un peu comme si je remettais en cause le fait que le ciel soit bleu, l’herbe verte ou que la Fed administre les marchés : une pure hérésie !

Pourtant, comme on va le voir dans cet article, ce n’est clairement pas aussi simple et ma réponse (spoiler alert) n’est certainement pas aussi tranchée et j’affirme sans broncher que diversifier ses investissements peut selon les cas être tout simplement une erreur en terme de stratégie d’investissement.

Pas de bullshit donc, de politiquement correct ou de bien-pensance, je vais vous donner mon point de vue honnête, basé sur mon expérience personnelle.

Sommaire

Diversifier ses investissements : la potion magique ?

Je parle de politiquement correct car le milieu de l’investissement est plein de dictons à la con, que l’on vous sert tout prêts selon l’occasion :

- Ne pas mettre ses œufs dans le même panier

- Ne jamais investir l’argent que vous n’êtes pas prêt à perdre

- Les arbres ne montent pas au ciel

- Ca a trop monté ça va forcément corriger fort

- Ca a beaucoup baissé, ça ne peut plus aller plus bas

- Je gagne de l’argent avec les dividendes

- ETC…

Je ne dis pas que ces affirmations sont fausses, je dis que comme tout dans la vie c’est une question de contexte et que rien n’est blanc ou noir et qu’il n’y a pas de formule magique de l’investissement qui marche en tout temps et quelque soit l’état de la macroéconomie.

En cela, diversifier ses investissements si cela part d’un bon sentiment au départ peut donner une fausse impression de sécurité ou faire croire à l’investisseur débutant qu’il ne risque rien puisqu’il est diversifié.

Vous débutez en investissement ? C’est simple, il suffit d’acheter un peu de tout comme ça vous profitez des mouvements et vous vous protégez des baisses sans devoir faire d’arbitrages, de choix, d’analyse, sans avoir besoin de réfléchir sans nécessiter de compétence, de lectures ou de formation sur le sujet.

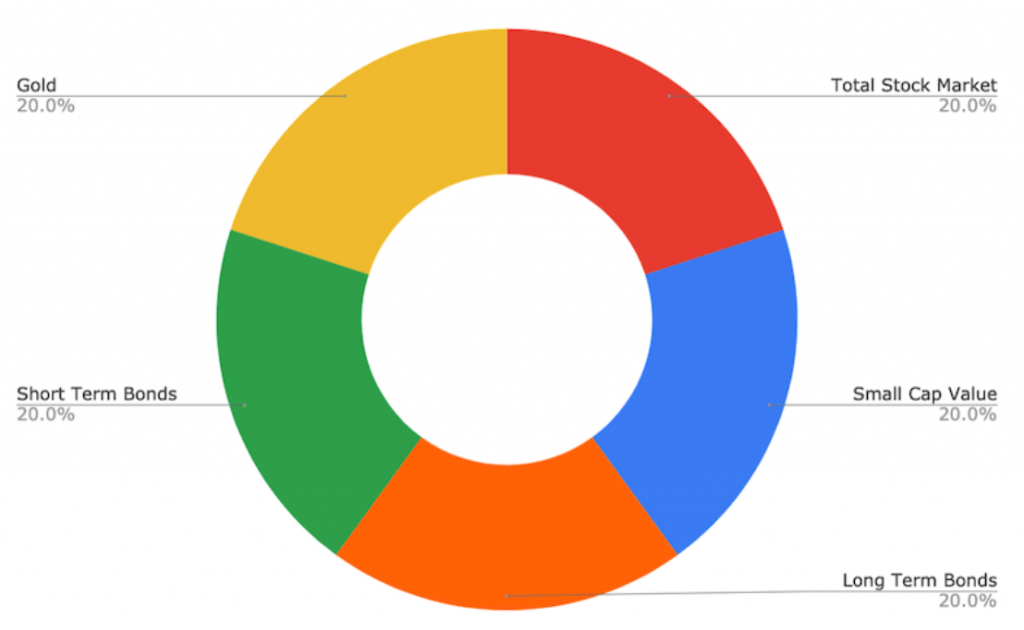

On voit même la mode des portfolios magiques fleurir, une recette tout prête qu’il suffit d’appliquer pour gagner de l’argent sur les marchés :

- Le « all weather portfolio » de Ray Dalio,

- Le « Golden Butterfly »

- Le Coffeehouse porfolio

- Etc.

Voilà, il suffit d’acheter à parts égales de l’or, des obligations court et long terme (oui oui même en ce moment avec les taux négatifs en europe) des smallcaps et des ETFs et vous êtes surs d’avoir des rendements merveilleux et ne craignez plus aucune récession ni black swan.

Magique ? Non, Pathétique.

Tu mets une doudoune l’été et un short en hiver toi ?

Les marchés financiers c’est comme la météo, quand on met un bonnet avec un short on a chaud l’été et froid l’hiver.

S’il ne viendrait à personne l’idée de mixer vêtements d’été et d’hiver toute l’année tellement ce serait désagréable en permanence, quand on parle de marchés et de gestion de portefeuille, là ça devient tout d’un coup la bonne approche.

Comment peut-on justifier placer 40% de son capital en obligations en 2021 par exemple ? Il ne s’agit plus de diversifier ses investissements mais de bruler sciemment son capital.

Bien sur, cela n’a pas toujours été le cas mais ne vaut-il pas mieux s’adapter à la météo financière plutôt que de mettre une doudoune en plein soleil ?

Bien sur, l’exemple est assez grossier mais il démontre bien qu’au lieu de chercher une solution magique qui marche quelque soit le contexte, l’investisseur devrait plutot regarder la météo financière et s’adapter.

Une bonne première façon d’éviter de diversifier ses investissements dans des supports inadaptés au contexte… est d’analyser le contexte et d’utiliser le temps en sa faveur, avoir une approche souple et s’adapter.

Bien sur, cela demande du temps et de la compétence mais l’investissement n’est pas une discipline magique, on ne s’improvise pas investisseur comme on ne s’improvise pas médecin, avocat ou architecte : il faut avoir les compétences pour lire et interpréter le marché et s’adapter en conséquence avant d’envisager sérieusement investir.

Pas de miracle désolé !

Le prix de la diversification

Diversifier ses investissements est avant tout une stratégie défensive : il s’agit de dire concrétement que je ne sais pas ce qui va se passer, je ne suis pas sur de ma stratégie donc je prends des positions diverses et variées qui vont m’éviter de me faire découper si j’ai tort.

Très bien, c’est tout à fait valable si vous êtes déjà à la tête d’un gros capital et que votre priorité n’est pas la performance mais la persévération du capital.

C’est aussi potentiellement une bonne stratégie lorsque les conditions de marché sont très incertaines ou que votre analyse ne vous donne pas d’indication claire sur ce qu’il faut faire, qu’il n’y a pas de direction claire à prendre.

Diversifier ses investissements revient au final à s’avouer ne pas vraiment savoir ce que vous faites, ce qui est bien moins dangereux pour votre patrimoine que d’avoir des certitudes erronées !

Sachez cependant que cette sécurité ou plutôt devrais-je dire, cette impression de sécurité se fait au détriment de la performance car si diversifier permet de sécuriser, concentrer permet de performer.

Si vous faites par exemple l’analyse que le monde va vers de plus en plus de digital, de technologie, d’ESG et que de nombreux secteurs vont être totalement disruptés dans les années à venir, faut-il réellement acheter un Tracker CAC40 qui contient du Unibail, Orange, du SocGen et du TotalEnergies ?

Ne vaut-il pas mieux concentrer ses efforts sur STMicroelectronics (Puces), Esker (dématérialisation) et Albioma (énergies renouvelables) ?

Préférez-vous avoir des convictions, investir dans ce qui a du sens ou tout acheter de peur de se tromper ?

Personnellement j’ai toujours été un investisseur de conviction, c’est ce qui me passionne dans les marchés : essayer de comprendre le monde qui nous entoure et investir selon mes croyances et convictions, c’est très important pour moi que mes actions aient du sens et que ce ne soit pas juste le reflet d’une peur de se tromper.

Bien sur les pertes peuvent être plus importantes mais gérables via du money management des stop loss et une approche dynamique et pragmatique, les gains eux sont exponentiels si votre hypothèse est juste.

Les traders l’auront compris, il s’agit d’avoir une asymétrie du risque : pertes probables mais limitées, gains possibles et très élevés, c’est la recette du succès sur les marchés financiers selon moi, pas simplement acheter un panier avec tous les fruits du marché.

Ne pas se croire à l’abri

Diversifier ses investissements a également un autre inconvénient : celui de donner une fausse impression de sécurité.

Rappelez-vous Mars 2020 : toutes les classes d’actifs ont perdu entre 20 et 40% selon leur volatilité.

Ceux qui avaient de l’or et de l’argent fameuses valeurs refuge en ont pris pour leur grade sans bénéficier du rallye exceptionnel des actions qui a suivi.

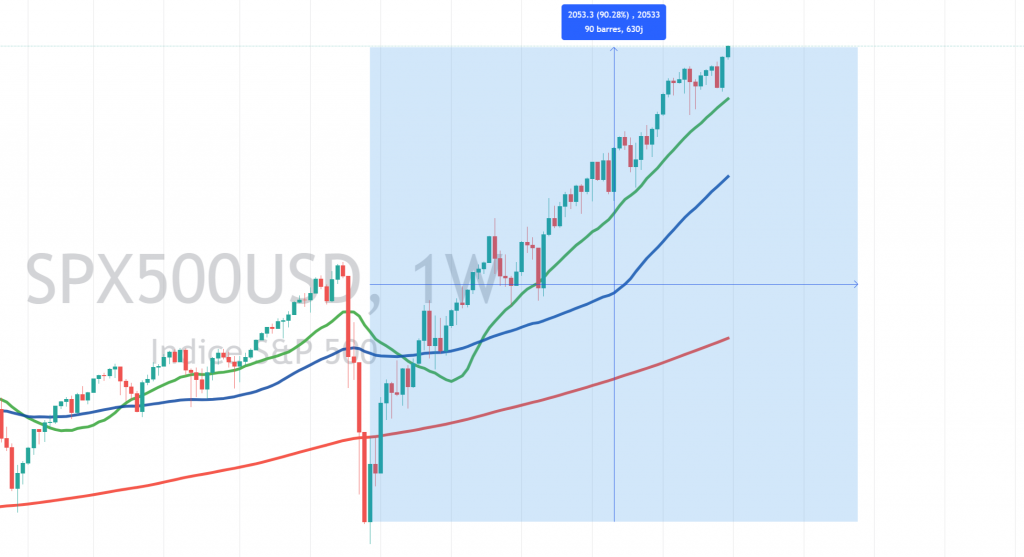

Fallait-il être diversifié ? Pas si sur, l’or n’ayant fait « que » 19% depuis le plus bas de mars 2020 contre 90% pour le S&P500.

Dans cet exemple et même s’il ne faut pas l’extrapoler en généralité, un investisseur qui aurait acheté de l’or pour hedger ses positions sur le S&P500 n’aura non seulement pas eu la protection escomptée mais s’est en plus de cela trouvé en sous performance très notable versus les actions.

Ca n’est pas une vérité absolue, ce n’est pas toujours comme ça que ça se passe et personne n’a de boule de crystal mais on voit bien ici qu’une stratégie de diversification aurait fortement sous performé une stratégie de concertation sur les actions (vu le contexte, les banques centrales…) avec une volatilité quasi identique.

Conclusion : faut-il diversifier ses investissements ?

Mon propos dans cet article n’est pas de dire que diversifier ses investissements c’est mal, qu’il faut-être une tête brulée et faire allin sur un seul titre avec de l’argent qui sert à payer les compotes du petit dernier.

Simplement je vois tellement de gurus, influenceurs et autre analystes sur YouTube et twitter proférer à longueur de journée des poncifs sur le sujet que j’ai voulu montrer avec cet article quels étaient les mauvais cotés de la diversification, car oui il y en a contrairement à ce qu’on vous rabâche en permanence.

Chaque décision ou stratégie a ses avantages et inconvénients, le but ici est de mettre la lumière sur les problèmes posés par la diversification, les avantages étant eux bien couverts en long, large et en travers par à peu près tout le monde !

Faut-il alors diversifier ses investissements ?

Tout dépend de votre profil et de votre objectif : pas de réponse générale, ça n’existe pas en économie !

Profil investisseur passionné

Clairement non, si vous êtes passionné par l’investissement, l’économie et que vous êtes prêt à passer du temps à analyser, étudier et avoir des théories et hypothèses d’investissement, vous devez être capable d’avoir une stratégie claire et concentrée sur certains types d’actifs et certains titres.

Personnellement, vous l’aurez compris je suis dans cette catégorie et j’ai fait des choix contestables mais qui correspondent à ma vision, à mes croyances et à mes gouts personnels.

- Pas d’immobilier (hors résidence principale)

- Actions : Exposition à 3 secteurs uniquement, 3 valeurs max par secteur.

- Cryptos : Exposition importante (meilleur Sharpe ratio)

- Horizon de placement : minimum 5ans

Bien sur, cela implique une grosse volatilité et beaucoup d’implication dans les secteurs visés mais j’aime ça et je considère que c’est le niveau de concentration qui me permet d’exploiter au mieux les conditions de marché actuelles.

Profil je m’en fous

Si vous n’aimez pas spécialement l’investissement et que vous n’avez pas vraiment de temps à y accorder, vous ne fournirez probablement pas le travail nécessaire à une bonne compréhension du marché.

Pour le coup la diversification a du sens et permet faute d’exploiter au mieux la situation de ne pas trop se tromper et d’avoir un profil plus équilibré.

Profil rentier

Là aussi, même si vous êtes passionné par l’investissement, si vous êtes indépendant financièrement alors diversifier ses investissements peut être une bonne stratégie car votre objectif n’est plus de vous constituer un capital mais de le préserver.

Comme je le disais en début de conclusion, diversifier ses investissements est une stratégie défensive : vous ne ferez pas les meilleures performances mais vous ne ferez certainement pas les pires.

Et si cela suffit à générer des revenus suffisants pour en vivre alors cette stratégie a du sens, même si cela peut être encore plus intéressant de mixer plusieurs stratégies au sein de plusieurs portefeuilles dont certains pourraient être plus offensifs et donc concentrés.

Conclusion de la conclusion

On le voit donc bien à travers ces profils, diversifier ses investissements c’est parfois une bonne et parfois une mauvaise idée et c’est là tout mon propos, alors ne tombez pas dans le systématisme si vous êtes (et je sais que vous êtes nombreux dans ce cas) plutôt du premier profil.