5 prédictions sur les marchés financiers en 2024

La prédiction est très difficile, surtout si elle concerne l’avenir.

Neils Bohr (physicien, père de la mécanique quantique)

Mais dites-moi il avait 14ans de trading avec une perf moyenne de 39,4% / an le physicien là? Hein voilà, qu’il apprenne à calculer un retracement de fibonacci avant de me dire ce que je dois faire.

J’ai donc ressorti ma boule de crystal pour vous livrer mes mes 5 prédictions pour les marchés financiers en 2024 car évidemment, je sais ce qui va se passer avec une certitude certaine 😂

Cela va sans dire qu’il ne s’agit là que de mon avis, qu’il ne s’agit pas d’un conseil en investissement (blablabla…)

Bref je livre simplement un raisonnement qui je j’espère, vous aidera à construire ou challenger le vôtre.

Sommaire

Goldilocks US en 2024 : Pas de récession, FED neutre / dovish

Depuis 2022 et la remontée des taux aussi rapide qu’un ailier du PSG (je pense à toi Fabrice) tout le monde et son chien prédit une récession imminente qui n’a pas fini de ne pas venir.

Inversion de la courbe des taux, les dislocations liées aux confinements, des PMIs industriels en berne, les mises en chantier (constructions immobilières) écart GDI / GDP : si ces indicateurs ont historiquement quasi toujours signalé une récession à venir, ils ne disent jamais QUAND.

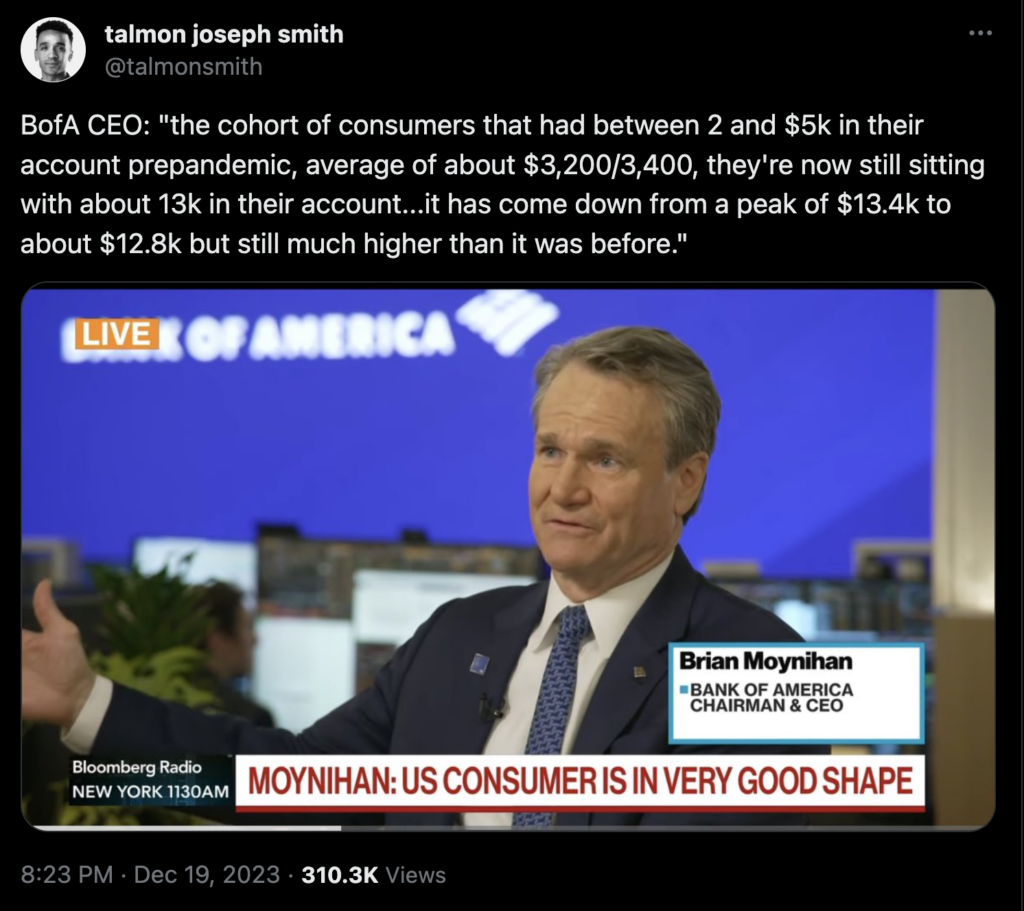

Le reste des indicateurs eux sont au beau fixe : emploi, croissance, les PMIs et surtout il reste encore une TONNE de cash chez les ménages US, résultat de la politique de déficits extrême de l’administration Biden (Inflation reduction Act, Infrastructure Act…) qui a totalement annulé les effets du QT mené par la FED.

Janet Yellen, actuelle secrétaire du trésor US (ministre de l’économie) a été pendant plusieurs années à la place de Jerome Powell et connait parfaitement les rouages, stratégies et outils à disposition de la réserve fédérale.

Qu’ils jouent l’un contre l’autre ou l’un avec l’autre ne change rien au résultat : Yellen annule en cachette ce que Powell fait ouvertement pour combattre l’inflation.

Ajoutez à cela le fait que 2024 est une année électorale aux US, et que le parti au pouvoir n’a évidemment aucune envie de voir une récession venir lui pourrir les élections…

Bref, mon hypothèse centrale pour les marchés financiers en 2024 est que les US ne seront pas en récession, ce qui devrait aider les earnings à se maintenir.

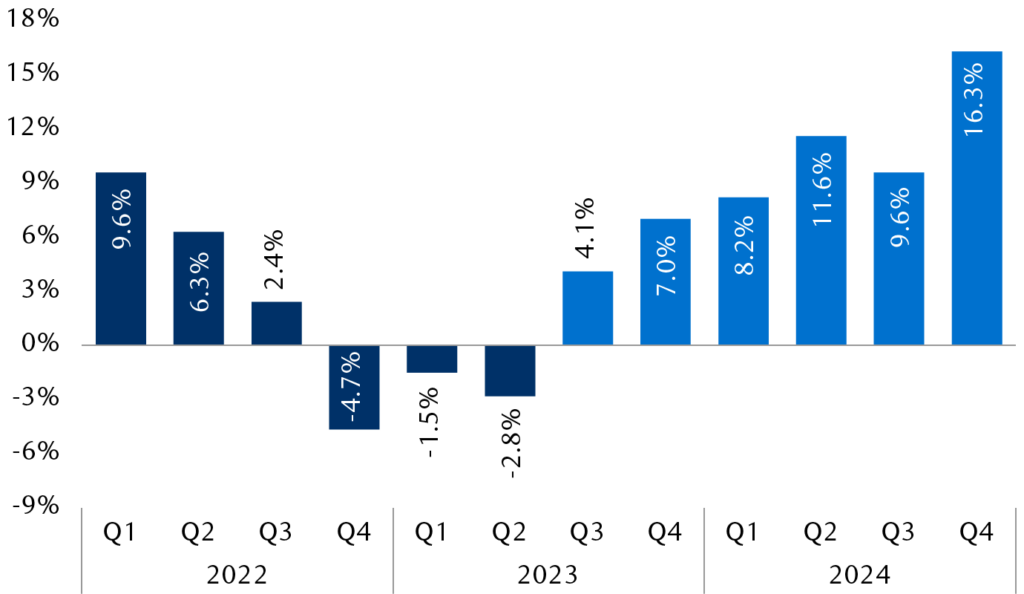

Voici les anticipations des earnings à date pour Q3 2023 et 2024 :

Après plusieurs trimestres de contraction, les analystes anticipent une vraie flambée des earnings en 2024 soutenus par ce scénario du soft / no landing.

Et comme en plus de tout ça l’inflation va refluer fortement à des niveaux corrects (1,5 / 2,5%) la FED devrait également baisser ses taux car l’impact sur les finances US est gargantuesque.

Les états unis ont un ratio endettement sur PIB supérieur à 130%, ce qui n’est soutenable que si le cout de la dette (donc les taux d’intérêts) sont à un niveau faible.

Bien sur, il peut arriver un accident type crédit, banque défaillante ou marché obligataire qui tousse… si cela arrive ce sera probablement des flash crash qu’il faudra mettre à profit plutôt que le début de la fin du monde.

En Synthèse :

- Pas de récession = earnings en croissance

- Inflation en baisse = taux et hawkishness de la fed qui baissent

- Election & crash ne font pas bon ménage

Bref, Goldilocks comme on dit à wall street. J’attaque l’année avec une exposition forte mais pas maximale, j’attends un repli digne de ce nom.

L’euro / dollar va lourdement chuter (1.11 > 0.95 ?)

S’il y a un actif que j’ai eu du mal à comprendre en 2023 c’est bien l’euro. Bien sur les mouvements sur l’EURUSD sont essentiellement dûs au anticipations sur le dollar et non de l’euro, cela reste une paire (un belle grosse paire même) et je vous avoue ne pas comprendre les 1.11 actuels.

Que le dollar baisse parce que le marché anticipe une baisse des taux de la FED d’accord… mais la BCE alors ?

Qui peut imaginer une seconde la FED baisser les taux mais la BCE rester à un niveau aussi restrictifs alors que :

- L’Allemagne, première économie est en récession

- A l’image de la France, les 3/4 des pays de la zone sont en croissance très molle

- L’inflation plonge encore plus fortement qu’aux US

Si je vois la FED baisser ses taux de 100bps environ en 2024, la BCE devra faire beaucoup plus pour soutenir les économies européennes bien plus fragiles intrinsèquement et qui subissent de plus la menace Russe avec les besoins en termes de défense et en investissement énergétiques lourds.

Bref, je ne vois pas un monde dans lequel la BCE soit plus hawkish que la FED.

L’une de ces conséquences pour les marchés financiers en 2024 est d’avoir une forte exposition au dollar (90% chez moi…) en détenant des titres US, des ETFs US, ou à la dénomination en dollar (métaux, cryptos…)

Bitcoin va flamber en 2024 🔥

Si Bitcoin déçoit en 2024 c’est que quelque chose de fondamental est cassé. Parmi mes plus grandes convictions sur les marchés financiers en 2024 le fait que Bitcoin fasse une performance stratosphérique.

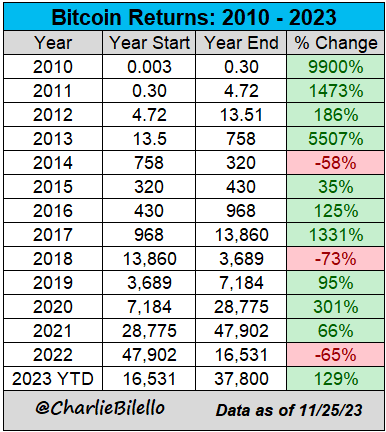

Pourquoi ? Déjà parce que quand c’est pas le pire actif, Bitcoin est toujours l’actif le + performant 3 années sur 4.

Ensuite, un alignement des planètes jamais vécu jusque là se produira en 2024 sur Bitcoin et le marché crypto en général.

Validation du 1er Bitcoin ETF aux US

Début 2024 la SEC devrait donner le feu vert au 1er ETF Bitcoin aux US. Pour n’importe quel actif déjà mature (SP500, CAC40, Gold, Cuivre…) la question chaque année est de savoir s’il y aura + d’inflows que d’outflows.

Pour Bitcoin la réponse elle est vite répondue comme dirait l’autre : il y a $0 d’encours actuellement car il n’y a pas d’ETF sur Bitcoin et son avénement va forcément créer une demande supplémentaire d’investisseurs différents.

Beaucoup seraient prêts à mettre 1 ou 2% de Bitcoin de leur portefeuille mais devoir créer des comptes, des wallets, gérer sa custody soi-même sans perdre sa seedphrase, gérer ses wallets, sa sécurité… Bitcoin (comme toute la crypto) est encore largement en mode beta test.

Avec un ETF, c’est une ligne de + dans un compte entre l’ETF MSCI World et le Nasdaq, rien d’autre à gérer donc supprime des frictions énormes existantes aujourd’hui.

Lors de sa création, l’ETF Gold avait connu un mouvement extraordinaire de près de 500% car cela a ouvert les vannes.

J’ai personnellement de l’or en PF, mais de l’or papier en ETF, jamais je ne m’embêterais à stocker des lingots ave tous les risques et couts associés !

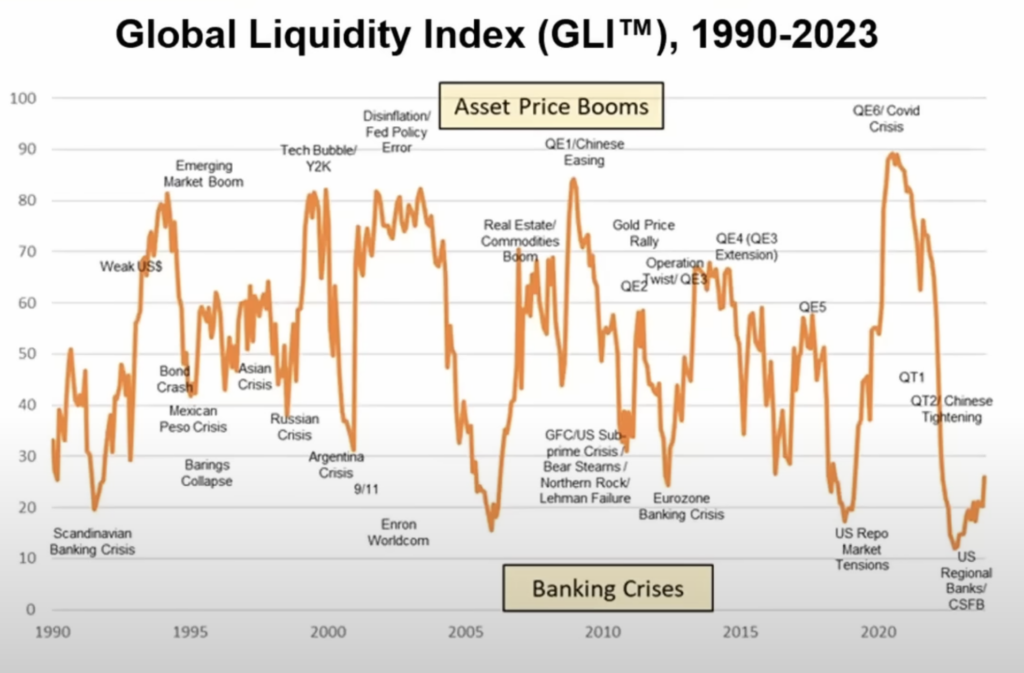

La FED entame un cycle d’expansion monétaire

Bien sur, cela reste hypothétique au moment ou j’écris ces lignes mais ce qui est sur est qu’aucun actif au monde n’est aussi sensible à la liquidité et aux largesses des banques centrales que Bitcoin.

La liquidité est un phénomène cyclique, et nous venons selon ma lecture de simplement toucher le fond fin 2022, ce qui explique également pourquoi les marchés ont fait une belle année 2023, le renversement est en place.

Satoshi Nakamoto a littéralement inscrit dans la première transaction Bitcoin la fameuse une du Times qui annonçait le soutien des autorités aux banques au travers d’un programme de QE et donc de dévaluation de la monnaie détenue par le peuple comme on diluerait des actionnaires lors d’une augmentation de capital sur une vulgaire biotech.

Depuis 2ans, nous avons une FED et une BCE restrictives et cela ne va pas durer éternellement, au moindre signe d’assouplissement Bitcoin sera le cheval le plus rapide de la course.

Le Halving

Cela consiste a diviser par 2 (to halve en anglais) les récompenses données aux mineurs de Bitcoin, ce qui veut concrètement dire que l’inflation monétaire de Bitcoin va être divisée par 2 (1,8% -> 0,9% par an)

Historiquement les années de halving ont toujours été sensationnelles pour Bitcoin, et même si je ne suis personnellement pas un super convaincu du pourquoi de ce phénomène, il y aura une hype et un narratif tel autour de l’année qu’il ne faut surtout pas manquer que je suis obligé de la prendre en compte.

Bref, je vois mal Bitcoin faire une mauvaise année mais comme toujours il y aura beaucoup de volatilité et les corrections de 20 à 30% sont normales et sont des points d’entrée, pas de sortie.

Les smallcaps vont surperformer en 2024

Si mon idée de base est bonne (en gros, le cycle aidé par les banques centrales repart) on devrait logiquement assister à une surperformance des small et mid caps par rapport au big caps.

Pourquoi ?

- Les smallcaps sont beaucoup plus exposées aux véritables conditions économiques que les bigcaps

- Les bigcaps ont beaucoup de cash et compensent aussi la remontée des taux par un ROIC supérieur en plaçant leur cash dans des instruments court terme

- Les smallcaps sont souvent très endettées et pas rentables, des conditions financières plus souples devraient les aider

- Le sentiment s’améliorant, les investisseurs vont chercher plus de risque (risk curve)

De plus d’un point de vue purement risk / reward, si le S&P, Nasdaq, DAX et CAC40 sont revenus sur leurs + hauts de 2021, le Russell 2k vient par exemple juste de sortir de son range correctif et encore à 19% de son ATH.

Il semble donc plus intéressant d’acheter un Russell 2000 que de FOMO dans le Nasdaq à son ATH. Par contre si une récession arrive, cachez vos nièces.

Le métal va revenir à la mode 🤘

Non ça ne veut pas dire que Metallica ou Tool vont vendre plus d’albums que Taylor Swift (j’aimerai bien) mais qu’on risque d’assister au grand retour des métaux dits « précieux ».

Que ce soit l’or qui bloque toujours sur les $2000 ou les autres métaux comme l’argent, le cuivre, le platine, le palladium souffrent de la concurrence des taux élevés.

Quel rapport ? Tout simplement que les métaux étant des commodities « improductives » contrairement à une entreprise qui verse du dividende ou à une dette d’état ou d’entreprise qui donne un rendement, plus ce dernier est élevé moins il y aura d’investisseurs qui préféreront acheter un actif improductif.

C’est comme acheter un appartement qui peut se louer et donc rapporter tous les ans un revenu et un… terrain qui ne se loue pas et qui n’a d’intérêt (financièrement parlant) que si on pense faire une plus value à la revente.

De plus, si le cycle repart la demande pour ces métaux qui ont aussi une utilisation industrielle (surtout le palladium et le platine) car on anticipe une augmentation de la demande.

Mes prévisions sur les marchés financiers en 2024 : Conclusion

Bien sur, ce petit jeu des prédictions sur les marchés financiers en 2024 est surtout un exercice qui permet d’avoir une thèse d’investissement et de placer ses pions en accord avec ses principes.

Dans les marchés financiers en 2024 comme en 2023, comme en 2022… comme toujours en fait, il n’y a jamais aucune certitude mais une panoplie de probabilités, et ma probabilité principale, ma thèse centrale est que le travail de Yellen a compensé celui de Powell.

Ce que Powell a enlevé d’une main, Yellen a réinjecté de l’autre et au final ce n’est pas si dingue que ça de retrouver les marchés, bien que décontenancés par cette stratégie aussi opaque et fourbe à leur ATH à nouveau.

Je ferai le point régulièrement sur ces prévisions sur X (@capitaineinvest) durant l’année, donc n’hésitez pas à me suivre pour ne rien rater !

Merci de m’avoir lu, n’hésitez pas à me donner vos avis en commentant l’article ou sur X/Twitter, merci également si vous avez apprécié l’article de le partager autour de vous, cela m’aide beaucoup !